Thoái vốn đầu tư ngoài ngành – Xu hướng bứt phá hậu Covid

Mới đây, Tập đoàn Masan đã quyết định tái cấu trúc mảng khoáng sản thuộc công ty con MHT – Masan High-Tech Materials để dồn lực cho mảng tiêu dùng bán lẻ. Động thái này đánh dấu một thời kỳ tăng trưởng mới – là chủ đề hội thảo C2C của HSC vào ngày 27.6.2024 “Masan: Bước chuyển mình của doanh nghiệp hàng đầu ngành tiêu dùng - bán lẻ".

Xu hướng doanh nghiệp thoái vốn đầu tư ngoài ngành hậu suy thoái

Sau những nỗ lực mở rộng đầu tư tìm kiếm tăng trưởng và nâng cao hiệu quả sử dụng vốn giai đoạn kinh tế hưng thịnh, đa số doanh nghiệp đối diện với giai đoạn suy thoái và hậu suy thoái với nhiều khó khăn. Bài toán sống sót và tận dụng cơ hội trong gian khó dẫn tới nở rộ làn sóng thoái vốn các mảng kinh doanh không cốt lõi, hay còn gọi là thoái vốn ngoài ngành. Hậu Covid 19, trước thực trạng xu hướng tiêu dùng đã thay đổi mãnh liệt, trên thế giới ghi nhận không ít các thương vụ M&A lớn của các doanh nghiệp hàng đầu thế giới như BP, Centrica, Unilever, Nestlé.

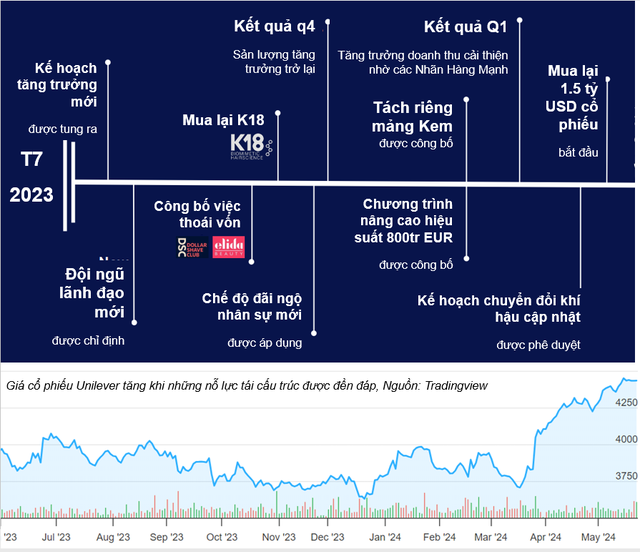

Bắt đầu ngay từ 2021, tháng 7.2023, thương vụ thoái vốn Danh mục Elida Beauty (bao gồm các nhãn hiệu Caress, TIGI, Timotei, Monsavon, St. Ives, Zwitsal, Ponds, Brut, Moussel, Alberto Balsam and Matey, tổng doanh thu 2022 đạt 760 triệu USD) được Đội ngũ lãnh đạo mới của Unilever tái khởi động và kỳ vọng mang lại khoản tiền mặt hàng tỷ USD. Unilever cũng chủ động đưa vào danh mục thoái hàng loạt các nhãn hàng làm đẹp và chăm sóc cá nhân như Q-Tips và Impulse, cũng như tách rời mảng Kem cho hoạt động riêng. Chủ trương "ít sản phẩm hơn, kết quả tốt hơn, tác động mạnh mẽ hơn", tập trung vào các Nhãn Hàng Mạnh (Power Brands) đã giúp Unilever lội ngược dòng tăng trưởng trở lại vượt các dự báo vào Q1.2024 và có dòng vốn thực hiện mua lại 1.5 tỷ USD cổ phiếu từ tháng 5.

Các dấu mốc của Unilever dẫn tới thời kỳ tăng trưởng mới, Nguồn: Unilever

Xu hướng đầu tư cổ phiếu thoái vốn ngoài ngành

Khi thực hiện thoái vốn các mảng kinh doanh không cốt lõi, các doanh nghiệp có thể nhắm tới các mục tiêu chính là:

Cải thiện tình hình tài chính bằng dòng tiền gia tăng thêm

Loại bỏ gánh nặng của các khoản đầu tư không phải mảng kinh doanh trọng yếu

Tập trung đầu tư vào các mảng kinh doanh có biên lợi nhuận cao hơn

Dù là việc thoái vốn để đáp ứng mục tiêu nào, thì tác động của nó đến triển vọng doanh nghiệp đều hướng tới một bức tranh tươi sáng hơn. Do vậy, đây thường là một dấu mốc quan trọng trong bước chuyển mình sang một giai đoạn tăng trưởng mới của doanh nghiệp, và xu hướng đầu tư cổ phiếu để đồng hành cùng doanh nghiệp qua giai đoạn phát triển quan trọng này cũng là xu hướng đã mang lại quả ngọt cho nhiều nhà đầu tư.

Ngay tại thị trường Việt Nam, FPT đã gặp khó khăn khi tốc độ tăng trưởng giai đoạn 2007-2016 cho thấy dấu hiệu suy giảm đáng kể so với tăng trưởng thần tốc giai đoạn trước đó 2003-2007. Với tỷ trọng doanh thu đến 55% là từ mảng phân phối, bán lẻ, khác biệt hoàn toàn so với mảng kinh doanh cốt lõi Công nghệ thông tin, nhiều nhà đầu tư đã đặt câu hỏi về bài toán phân bổ nguồn lực không hiệu quả của doanh nghiệp. Tới 2017, FPT đã không phụ lòng các nhà đầu tư và thành công giảm tỷ lệ sở hữu xuống dưới 51% tại hai công ty con bán buôn bán lẻ là FPT Trading và FPT Retail. Kể từ dấu mốc đó, FPT đã trở thành một doanh nghiệp "thuần công nghệ" và việc tập trung phát triển mảng cốt lõi Công nghệ thông tin đã giúp FPT tăng trưởng bền vững ở mức 2-30%/năm, với giá cổ phiếu tăng gần 10 lần sau 7 năm, và giá trị vốn hóa đã gần đạt 5 tỷ USD.

MSN – bước chuyển mình thành doanh nghiệp "thuần tiêu dùng bán lẻ"

Nhắc tới tập đoàn Masan, người tiêu dùng Việt Nam đều quá quen thuộc với các sản phẩm tiêu dùng số 1 thị trường như tương ớt Chinsu, mì Omachi, nước tăng lực Wake-up 247, thịt ủ mát MEATDeli,... hay hệ thống siêu thị/ cửa hàng WinMart/WinMart+/WIN, ngân hàng Techcombank và gần đây nhất là chuỗi trà Phúc Long. Tuy vậy, nhiều nhà đầu tư đã lung lay trong quyết định đồng hành cùng Masan khi cũng không ít thắc mắc đã được đặt ra liên quan tới tốc độ tăng trưởng chậm lại của Tập đoàn trong những năm gần đây và những khoản lỗ đến từ hoạt động khai thác khoáng sản của công ty con MHT.

Thương vụ thoái vốn 100% H.C. Starck Holding (Đức) GmbH (HCS) với giá 134.5 triệu USD từ MHT cho Mitsubishi Materials Corporation Group (MMC Group) của Nhật Bản là một dấu mốc quan trọng với Tập đoàn Masan. Thương vụ này đã đáp ứng cả ba mục tiêu: cải thiện tình hình tài chính (giảm nợ vay của MHT và góp phần vào mục tiêu giảm nợ ròng/ EBITDA của MSN về mức ≤ 3,5x, ghi nhận doanh thu 1 lần ~40 triệu USD hay 1100 tỷ đồng); loại bỏ gánh nặng khoản lỗ 20-30 triệu USD mỗi năm; tập trung vào các hoạt động có hiệu quả cao trong hệ sinh thái tiêu dùng – bán lẻ của Tập đoàn.

Vậy, Masan trở thành doanh nghiệp "thuần tiêu dùng bán lẻ", và các mảng kinh doanh cốt lõi sẽ được tập trung đẩy mạnh phát triển với tốc độ tăng trưởng quay trở lại mốc 20%/năm liệu có là khả thi hay không? Trong bối cảnh thị trường tiêu dùng – bán lẻ đang có những bước hồi phục mạnh mẽ, doanh số bán lẻ tháng 5.2024 tăng trưởng tới 9.5% nhờ sự hồi sinh của ngành du lịch, những kỳ vọng trên hoàn toàn có cơ sở thành hiện thực.

Trong hội thảo C2C khai thác chủ đề "Masan: Bước chuyển mình của doanh nghiệp hàng đầu ngành tiêu dùng bán lẻ" được HSC tổ chức vào 15h30 ngày 27.6.2024 tới đây, Quý nhà đầu tư sẽ có cơ hội gặp gỡ và lắng nghe các chia sẻ đến từ các lãnh đạo tập đoàn Masan và chuyên gia phân tích HSC về triển vọng ngành tiêu dùng bán lẻ, cũng như các động lực tăng trưởng của Masan trên hành trình sắp tới.

Nhà đầu tư đăng ký tham dự Hội thảo tại: https://event.hsc.com.vn/c2c_MSN2024

Mở tài khoản đầu tư tại HSC trong 3 phút tại đây: https://stockinsight.hsc.com.vn/mo-tai-khoan-chung-khoan-online/