Hòa Phát “gánh team” đưa lợi nhuận ngành thép tiếp đà hồi phục, tồn kho vẫn duy trì ở mức thấp

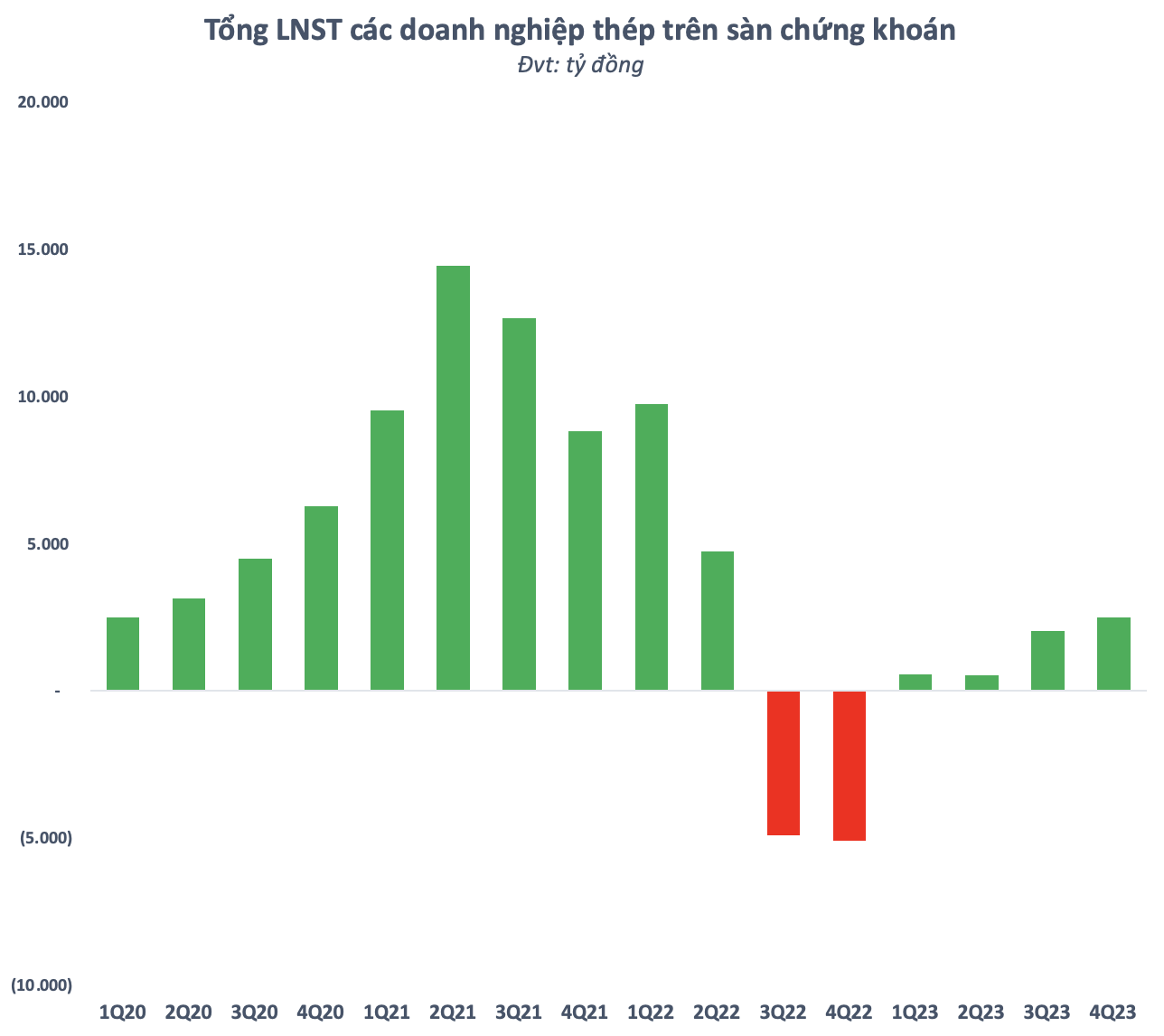

Trong quý 4/2023, tổng lợi nhuận ngành thép ước tính tăng 22% so với quý 3 trước đó và khả quan hơn nhiều so với mức âm hơn 5.000 tỷ cùng kỳ 2022. Sự hồi phục chủ yếu nhờ “anh cả” Hòa Phát.

Sau giai đoạn khó khăn, ngành thép đang đón những tín hiệu lạc quan thời gian gần đây. Tổng lợi nhuận các doanh nghiệp thép trên sàn chứng khoán có quý thứ 2 liên tiếp tăng trưởng so với quý trước. Theo ước tính trong quý 4/2023, tổng lợi nhuận ngành thép đạt khoảng 2.500 tỷ đồng, tăng 22% so với quý 3 trước đó và khả quan hơn nhiều so với mức âm hơn 5.000 tỷ cùng kỳ 2022. Đây cũng là mức cao nhất trong vòng 6 quý trở lại đây.

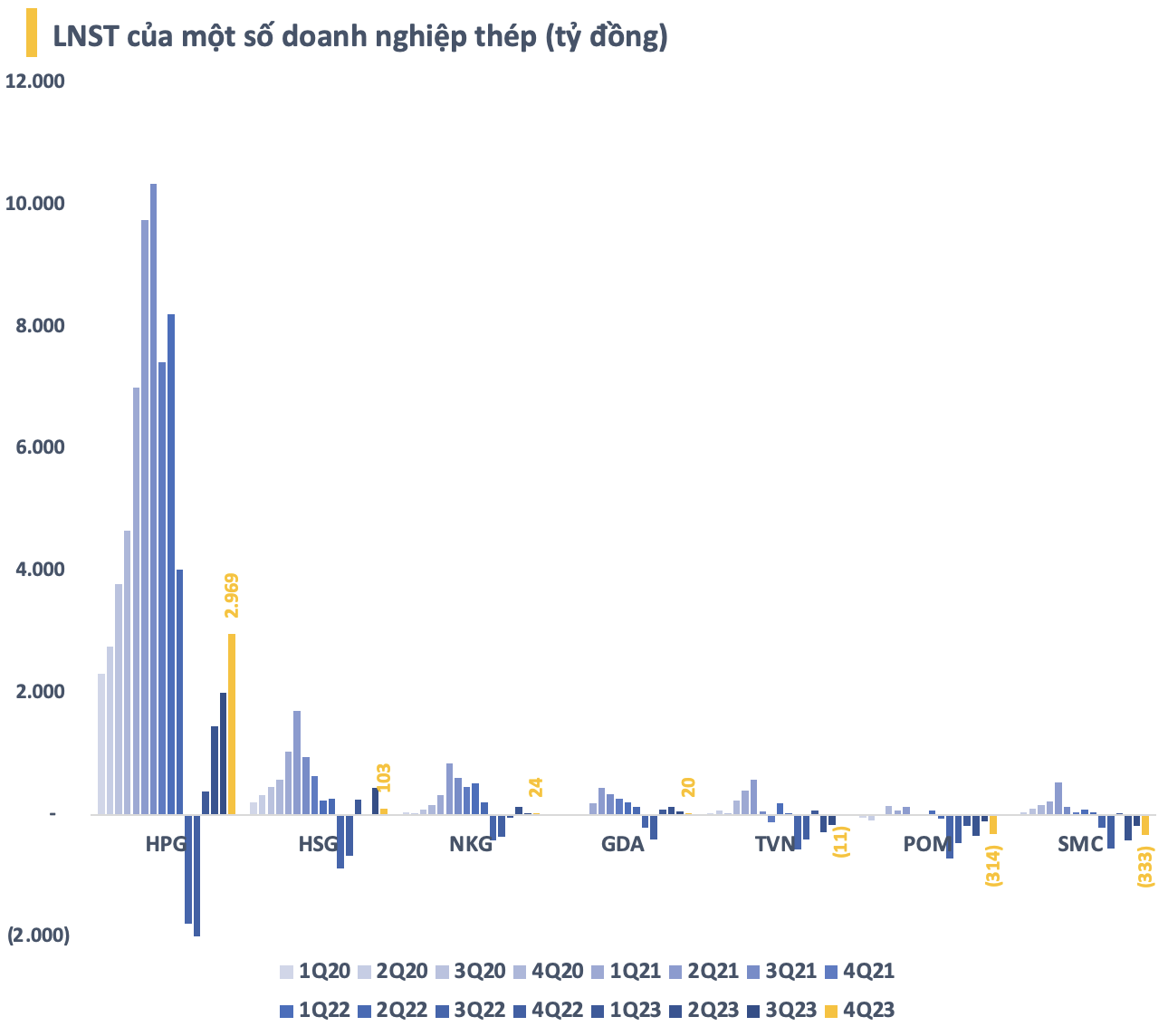

So với cùng kỳ 2022, hầu hết các doanh nghiệp thép đều ghi nhận lợi nhuận hồi phục mạnh mẽ, đặc biệt là Hòa Phát (HPG) với lãi ròng tăng gần 5.000 tỷ. Nhiều doanh nghiệp khác cũng có lợi nhuận hồi phục hàng trăm tỷ so với quý cuối năm 2022 có thể kể đến như Hoa Sen (HSG), Nam Kim (NKG), VNSteel (TVN), Tôn Đông Á (GDA),…

Tuy nhiên, so với quý 3/2023, đa phần các doanh nghiệp thép đều đã chững lại đà hồi phục. Hoa Sen ghi nhận lợi nhuận quý 4/2023 (quý 1 niên độ tài chính 2023-24) giảm mạnh đến 76% so với quý liền trước. Pomina (POM) và SMC thậm chí còn báo lỗ nặng, đều hơn 300 tỷ đồng. VNSteel giảm lỗ đáng kể nhưng vẫn chưa thể có lợi nhuận dương trở lại.

Trong bối cảnh đó, Hòa Phát là điểm sáng hiếm hoi khi doanh nghiệp đầu ngành thép lãi ròng quý 4/2023 lên đến gần 3.000 tỷ đồng, tăng 48% so với quý trước và là mức cao nhất trong vòng 6 quý. Vì thế, không quá khi cho rằng Hòa Phát gánh cả lợi nhuận ngành thép trong quý cuối năm 2023.

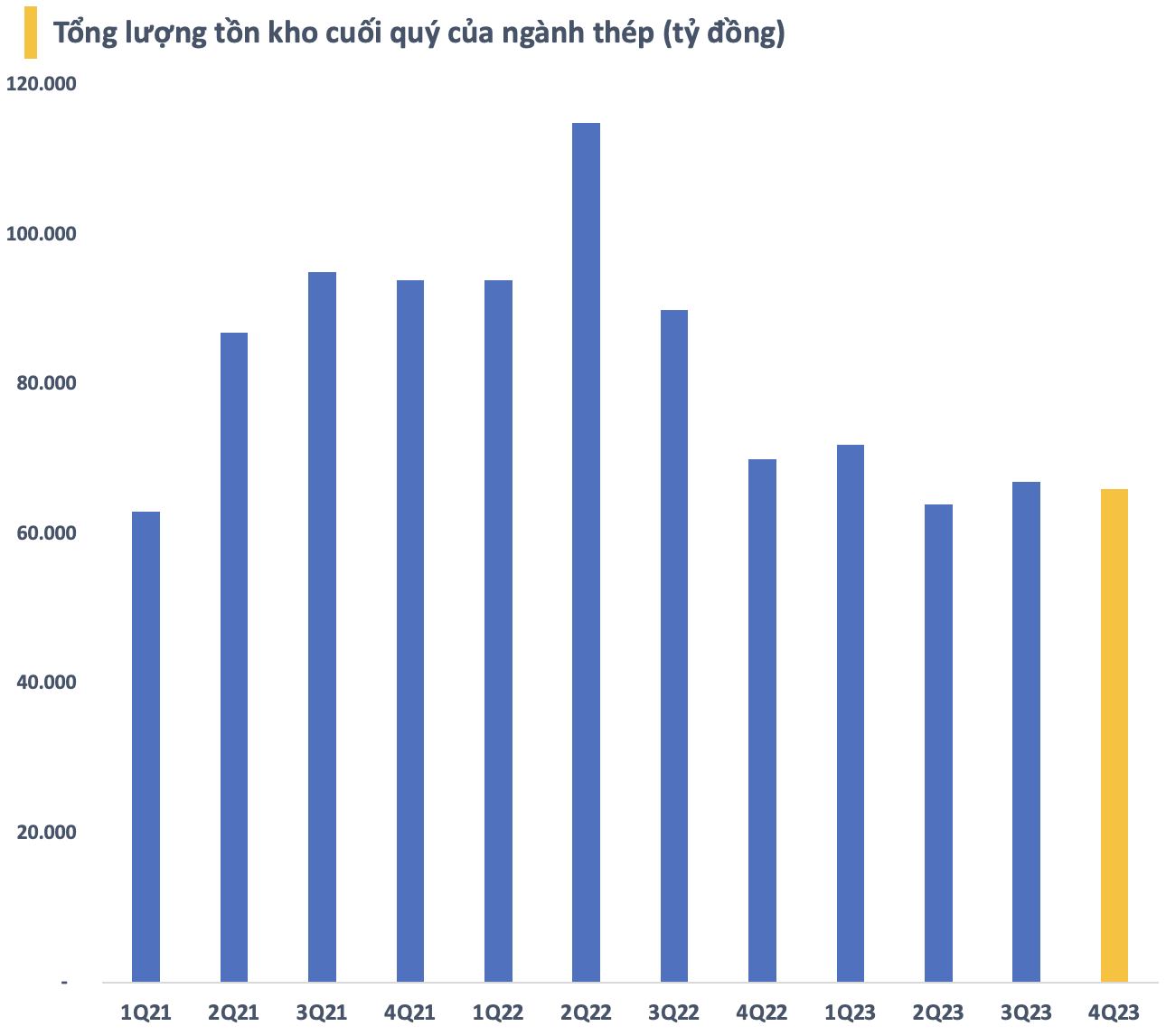

Tồn kho ở mức thấp

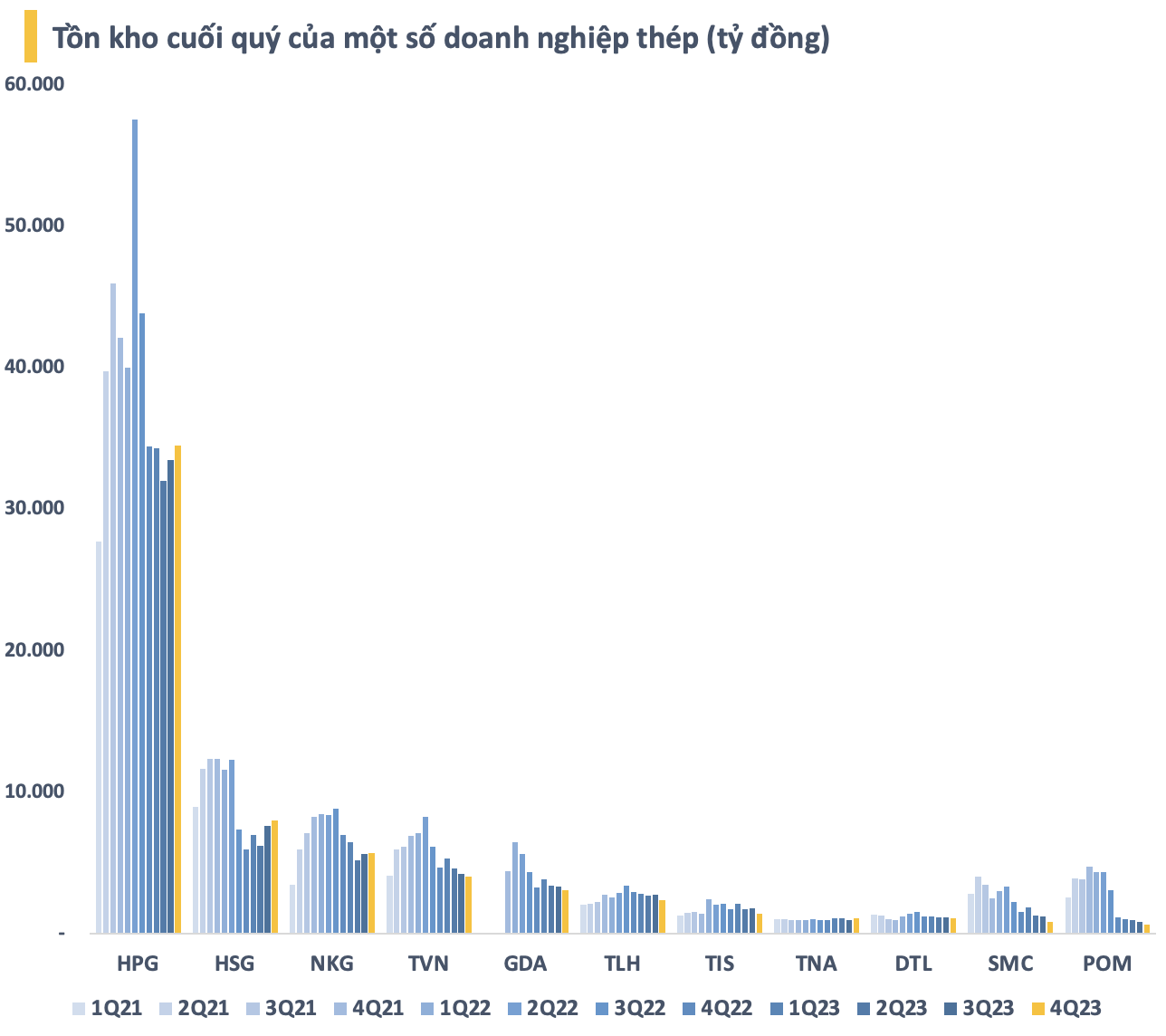

Tốc độ hồi phục chậm lại trong bối cảnh nhiều doanh nghiệp thép vẫn thận trọng khi duy trì một lượng tồn kho thấp dù xu hướng giá có phần tích cực hơn quý trước. Theo thống kê, tổng giá trị tồn kho của ngành thép tính đến cuối năm 2023 vào khoảng 66.000 tỷ đồng (bao gồm trích lập dự phòng giảm giá), giảm nhẹ so với quý 3 trước đó.

Như vậy, các doanh nghiệp thép đã có 5 quý duy trì giá trị hàng tồn kho quanh mức 65.000-70.000 tỷ đồng, thấp hơn nhiều so với giai đoạn trước. Đặc biệt, con số này đã giảm khoảng 50.000 tỷ so với thời kỳ đỉnh cao hồi giữa năm 2022.

Bộ 3 Hòa Phát, Hoa Sen và Nam Kim tiếp tục tăng tích trữ tồn kho tuy nhiên mức tăng không lớn. "Anh cả" Hòa Phát là cái tên ghi nhận tồn kho tăng mạnh nhất trong quý cuối năm 2023 nhưng giá trị cũng chưa đến nghìn tỷ. Ngược lại, đa phần các doanh nghiệp top sau đều ghi nhận sự sụt giảm mạnh tồn kho so với quý trước.

VNSteel, Tôn Đông Á, Pomina, SMC, Thép Tiến Lên (TLH), Tisco (TIS) đều có giá trị hàng tồn kho giảm hàng trăm tỷ. SMC là doanh nghiệp có tồn kho giảm mạnh nhất với giá trị hơn 400 tỷ (~22%) so với quý trước. Đây là lần đầu tiên doanh nghiệp này đưa giá trị hàng tồn kho về dưới nghìn tỷ sau nhiều năm.

Nhu cầu và giá kỳ vọng phục hồi mạnh

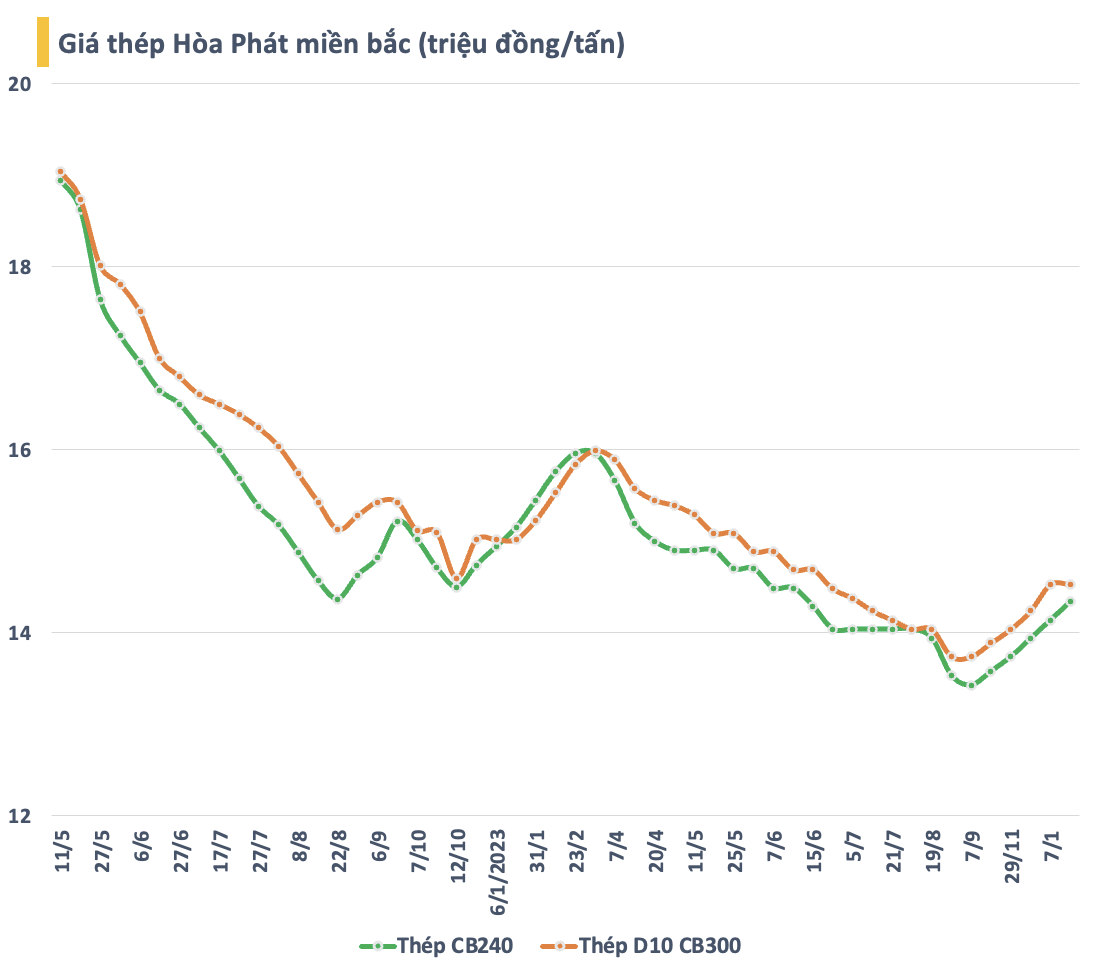

Các doanh nghiệp thép duy trì tồn kho thấp trong khi giá thép đã có dấu hiệu đảo chiều tăng trở lại vào cuối năm ngoái. Tại thị trường Trung Quốc, giá thép thanh vằn có thời điểm đã tăng khoảng 10% và có thời điểm gần chạm mức 4.000 CNY/tấn vào cuối năm ngoái. Dù đã chững lại thời gian gần đây nhưng nhìn chung mặt bằng giá thép đã cao hơn tương đối so với giữa năm ngoái. Tại thị trường trong nước, giá thép xây dựng cũng có dấu hiệu phục hồi sau khi chạm đáy vào tháng 9.

Trong báo cáo gần đây, Chứng khoán MBS đánh giá nguồn cung giảm và nhu cầu thép thế giới dự báo sẽ hồi phục vào năm 2024, cụ thể nguồn cung thép giảm nhẹ 1% so với cùng kỳ trong bối cảnh Trung Quốc cắt giảm sản lượng và Thổ Nhĩ kì chưa thể phục hồi. Trong khi đó, nhu cầu thế giới theo dự báo mới nhất của WSA sẽ tăng 1,9% với động lực chính đến từ nhu cầu xây dựng khu vực EU và Ấn Độ, điều này dự kiến cũng sẽ tác động tích cực đến giá thép thế giới trong năm 2024.

Trong nước, nguồn cung căn hộ dự kiến cải thiện kể từ năm 2024, từ đó sẽ tác động tích cực đến nhu cầu tiêu thụ thép xây dựng nội địa. Hơn nữa, Chính phủ đã ban hành 1 số biện pháp hỗ trợ thị trường bất động sản. MBS kì vọng yếu tố tích cực từ giá thép thế giới và thị trường bất động sản phục hồi từ giữa năm 2024 thúc đẩy giá thép nội địa. Nhờ đó, giá thép xây dựng dự kiến phục hồi lên mức 15 triệu đồng/tấn, tăng 8% vào 2024.

MBS cũng cho rằng nhu cầu phục hồi từ EU là yếu tố chính tác động tích cực, đưa thị trường thép xuất khẩu trở thành điểm sáng. Sản lượng xuất khẩu thép dự kiến lần lượt đạt 10,5 triệu tấn (tăng 25%) vào năm 2023 và 11,2 triệu tấn (tăng 7%) vào 2024. Bên cạnh đó, giá HRC xuất khẩu dự kiến đạt 800 USD/tấn (+8%) trong năm 2024.

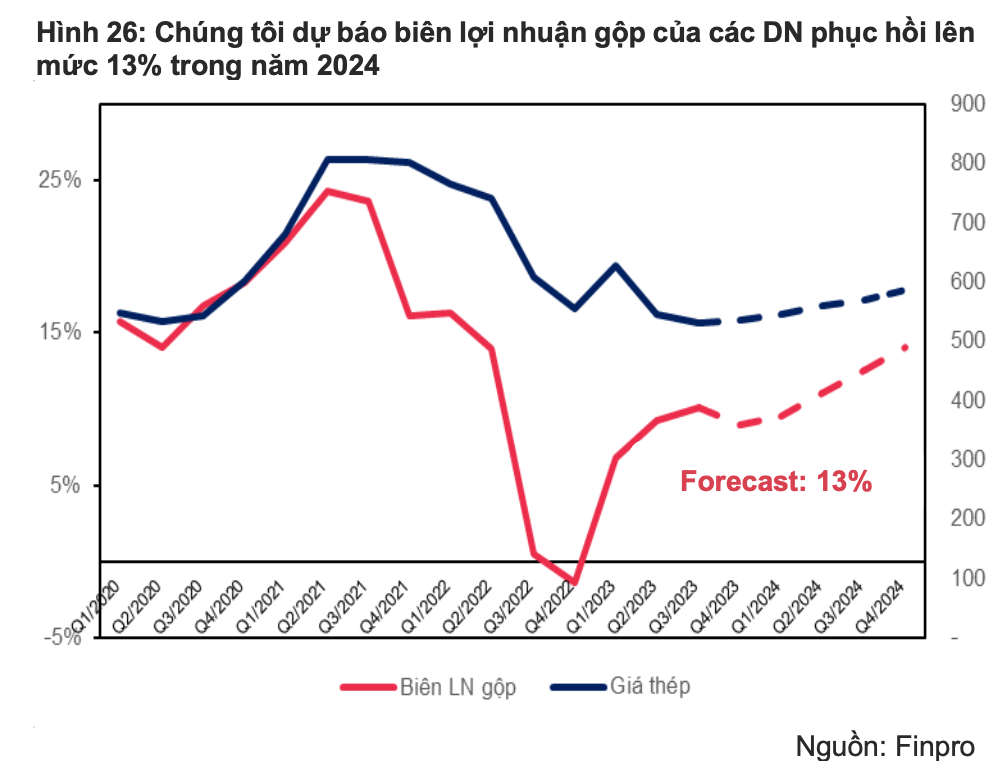

Theo dự báo của MBS, biên lợi nhuận gộp các doanh nghiệp thép sẽ cải thiện từ mức trung bình 8% trong năm 2023 lên 13% năm 2024. Giá thép được dự báo sẽ hồi phục khoảng 8% và giá nguyên vật liệu giảm nhẹ 6%, từ đó cơ sở để biên lợi nhuận gộp của các doanh nghiệp trong ngành hồi phục lên mức hai chữ số trong năm tới.

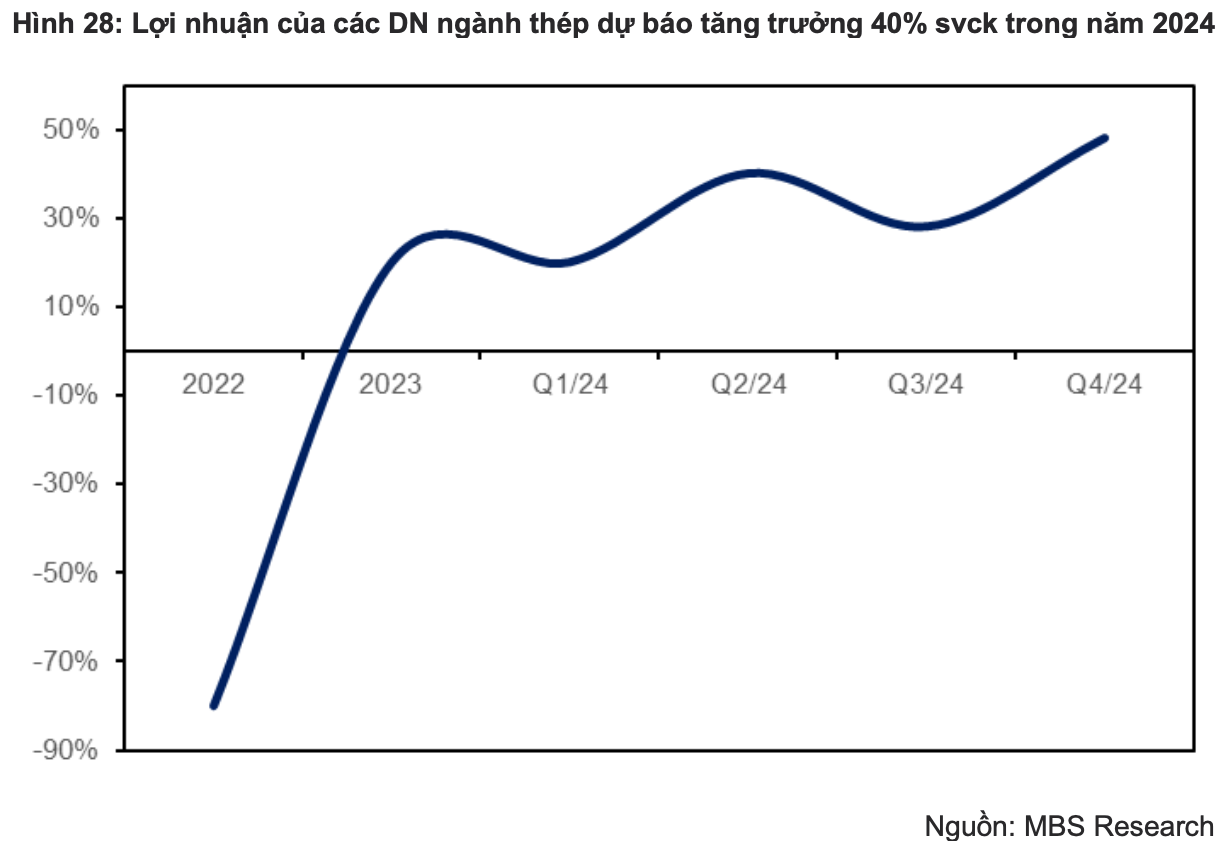

Tổng lợi nhuận các doanh nghiệp ngành thép cũng theo đó được MBS dự phóng tăng trưởng đến 40% so với cùng kỳ trong năm 2024 nhờ (1) doanh thu dự kiến hồi phục 25% trong bối cảnh sản lượng và giá bán tăng trưởng; (2) biên lợi nhuận gộp phục hồi lên mức 13% (so với khoảng 8% của năm 2023); và (3) chi phí tài chính giảm 30% khi áp lực tỷ giá và chi phí lãi vay hạ nhiệt.